新闻中心

kb体育一切都是为了增长银行“特色成绩单”有看点从基础数据来看, 资产规模角度的一大亮点是,长沙银行跻身万亿俱乐部。在营收及净利方面,则出现分化加剧的态势,国有大行营收喜忧参半,股份行普降,但常熟银行营收却实现大增。

城农商行净利润表现亮眼,杭州银行、常熟银行等净利润增速超过了20%。净息差收窄仍是烦恼,42家上市银行中只有3家有所上升kb体育。

从特色数据来看,三季度,上市银行在 科技金融、绿色金融、普惠金融、养老金融、数字金融等领域的业绩亮点频频,正在用实际行动做好中央金融工作会议明确提出的“五篇大文章”。

在科技金融领域,北京银行近年来强化打造“专精特新第一行”,大力发展科创金融。截至三季度末,北京银行“专精特新”企业客户已超1万户,“专精特新”企业余额近600亿元,较年初增长135.8%,科创金融余额达到2537.19亿元,占总余额超四成。

北京银行推出了为“专精特新”企业量身定制的线上信用类产品——“领航e贷”。该信贷产品额度最高可达1000万元,引入了工商、司法、税务kb体育、“专精特新”等大数据,能高效精准地满足“专精特新”企业融资需求。

郑州银行围绕强化人才链、技术链、资金链与产业链深度融合,打造“四链融合”政策性科创金融运营模式。该模式围绕打造科创企业全生命周期的培育链条,创新科创金融服务,量身定制10余款科创金融产品,政策性科创金融余额较年初增加23%。

浦发银行开展“股贷债保”联动营销,为科创企业提供广渠道、多层次的全生命周期综合解决方案。该行已经创建了一套科创企业专属差异化评价体系,从科技资质、团队经验、科研技术等度进行评估,让科创企业的“知产”变“资产”。截至今年三季度末,该行已服务科创企业5万户,科创企业余额超5000亿元,较年初增长23%。

手机银行APP是商业银行大力发展的主要业务。零壹智库近日发布的《中国零售金融发展报告(2023)》显示,银行在零售金融方面的战场已经彻底完成了从线下到线上,再到移动端的迁移。

市场化比较积极、科技能力较强的金融机构已经把APP作为主要业务渠道,APP活跃用户数甚至达到上亿。即使是零售金融比较活跃的区域性银行,其APP用户数量增长也非常快。

据易观分析数据显示, 9月国有大行、股份制银行、城商行的手机银行活跃用户规模分别为40429万户、17246万户、4247万户,环比增幅分别为3.5%、2.4%和4.5%。

据零壹智库梳理,截至三季度末,农业银行APP月活用户跃过2亿大关,达到2.098亿,实现了三年翻一番的迅猛增长。北京银行“京彩生活”手机银行APP8.0发布,用户规模达1520万户。

杭州银行直销银行推出了5.0新版APP“宝石山”,满足客户一站式金融服务需求。例如,在服务方面,该APP推出的服务普惠小微企业的金融产品百业贷,利用大数据风控和数字化精准营销,实现个人和企业信用情况纯线上申请和核额,摆脱传统对物理网点和人工核查的依赖,降低了企业融资成本,助力中小企业成长和发展。

手机银行与人工智能、元宇宙等技术的融合也可圈可点。例如,百信银行APP上线D数字营业厅“零度空间”,可以定制个性化、多模态的数字分身,实现与数字员工AIYA交流互动、逛α星轮抽奖等全新极致体验。江苏银行推出了“智慧小苏”大语言模型平台,实现了客服、代码生成、图像处理等多场景的应用。

在绿色信贷方面,工商银行绿色余额已突破5万亿,农业银行和建设银行的绿色余额也逼近4万亿大关,分别达到3.8万亿和3.65万亿。中国银行的境内绿色信贷余额增幅为四大行中最快,达到45.19%。

城商行方面,截至三季度末,上海银行绿色余额978.10亿元,较上年末增长49.63%,增速位列城商行第一。近年来,上海银行着力打造“绿色金融+”产品体系,围绕低碳新赛道产业发展规划,加大绿色金融服务能力和创新力度。该行综合应用绿色信贷、绿色债券、绿色投资、绿色消费金融等,为企业提供一站式服务。

北京银行在专项再再贴现额度支持下,联合北京绿色交易所发布“碳惠融”绿色金融综合服务方案。该方案为企业和项目量身定制包含利率优惠、快捷审批在内的专属绿色、绿色贴现等融资服务。

目前,银行等金融机构已经参与到我国碳金融市场的融资服务。近日,兴业银行厦门分行与厦门某节能灯具生产企业达成合作,落地全市首笔技术创新基金项下碳效益挂钩。该的利率将与企业的碳排放强度表现直接挂钩,如果企业在观察期的碳强度低于基准值,则可享受利率优惠。

在普惠小微方面, 国有大行继续发挥领头羊的作用。工商银行、农业银行、中国银行和建设银行的普惠小微余额较年初分别增长近40%、38.3%、35.62%和27.23%。

值得关注的是, 在农村普惠金融方面,江苏银行的业绩可圈可点。近几年,江苏银行通过加强协同合作、精准支持产业发展等措施,切实扛起金融服务乡村振兴的责任担当。目前,江苏银行涉农客户已超6.7万户,余额超2630亿元,其中投向农业及相关产业超860亿元,三年实现倍增。

江苏银行与江苏人保、中国银保信等机构加强协同合作,通过创新重点产品来提升金融服务质效。该行通过线上接入江苏省农业保险数据,以农险保额评估农户生产经营情况,同时根据农户资金需求和风险承受能力,为农户提供信贷支持。该模式上线亿元。

平安银行借助科技赋能,走出了一条践行普惠金融的特色之路。该行依托“金融+科技”优势,打造多层次、全方位、智能化的产品体系,为解决上下游配套企业融资和供应链失衡问题提供了更多选择,也下沉触达更多的中小微企业。

例如,去年平安银行与药师帮合作,通过输出账户管理能力、支付结算能力,为该平台上的企业提供“数字贷”产品,帮助小微药店解决融资难、融资贵的问题。截至今年三季度末,平安银行普惠型小微企业余额达5830.66亿元,较上年末增长10.4%,其中信用类普惠型小微企业余额883.10亿元。

本月正逢个人养老金制度落地一周年。目前, 各家银行已正式打响了个人养老金非试点地区的预开户大战。

例如, 中国银行推出了个人养老金账户养成计划,投资者分享开户信息,预约开户,缴存及存满都能获得相应的“微信立减金”奖励。 浙商银行放开了非试点地区的个人养老金账户开户预约, 江苏银行无锡分行推出了个人养老金业务预约有礼活动,交行安徽分行积极宣传预约开通个人养老金账户功能等。

城商行中,北京银行和上海银行在个人养老金业务方面领先。北京银行三季度末个人养老金资金账户突破114万户,成为首家账户数突破百万的城市商业银行;上海银行成为上海地区养老金客户份额排名首位的银行机构。

三季报数据显示,上海银行养老金客户达158.07万户,管理养老金客户综合资产4517.96亿元,占零售客户AUM比重为47.41%,较上年末提高0.45个百分点。

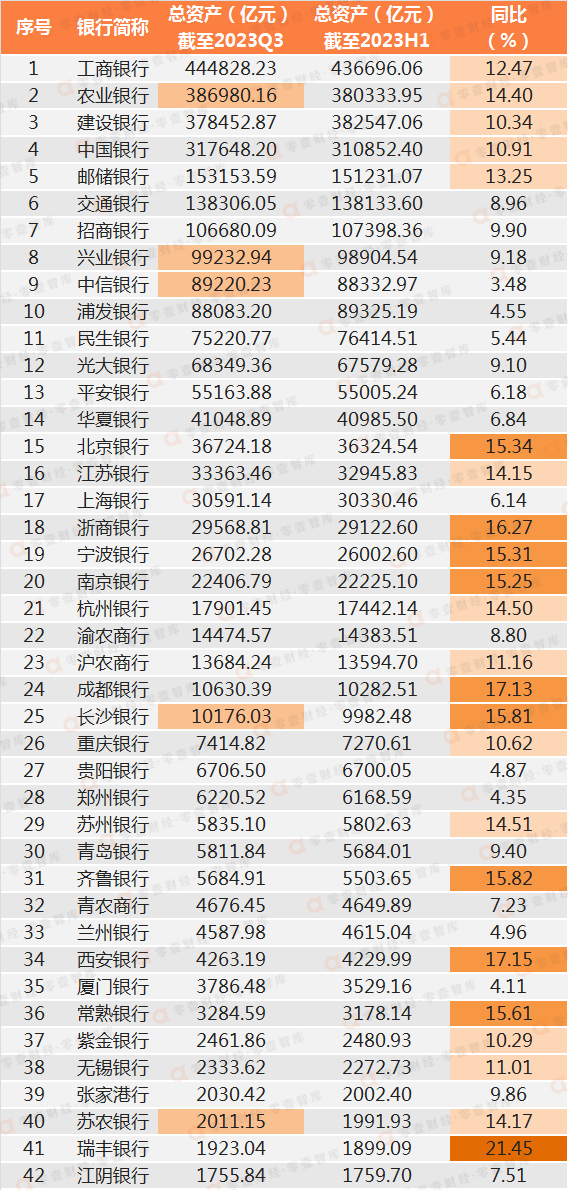

零壹智库通过梳理A股42家上市银行三季报发现,从资产规模来看,长沙银行跻身万亿俱乐部,农业银行、中信银行位次跃升。23家上市银行资产规模增速超过10%,城农商行增长迅猛。

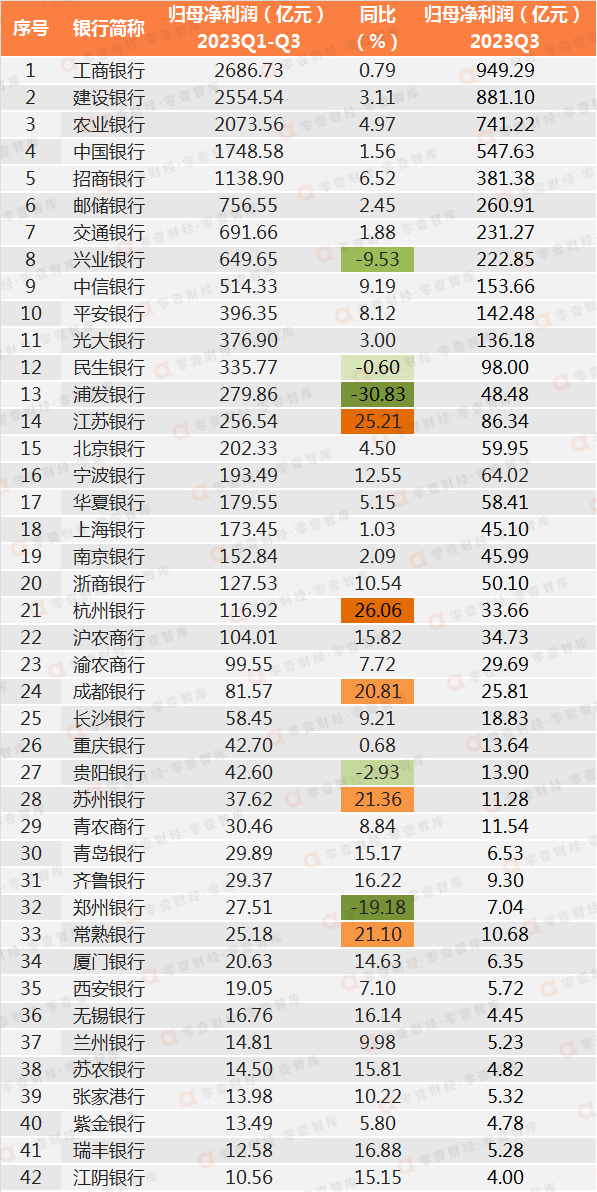

营收净利方面,分化加剧。国有大行营收喜忧参半,股份行普降,常熟银行大增。城农商行净利润表现亮眼,杭州银行、江苏银行、常熟银行、成都银行和苏州银行净利润增速超过了20%,增速明显快于国有大行和股份行。

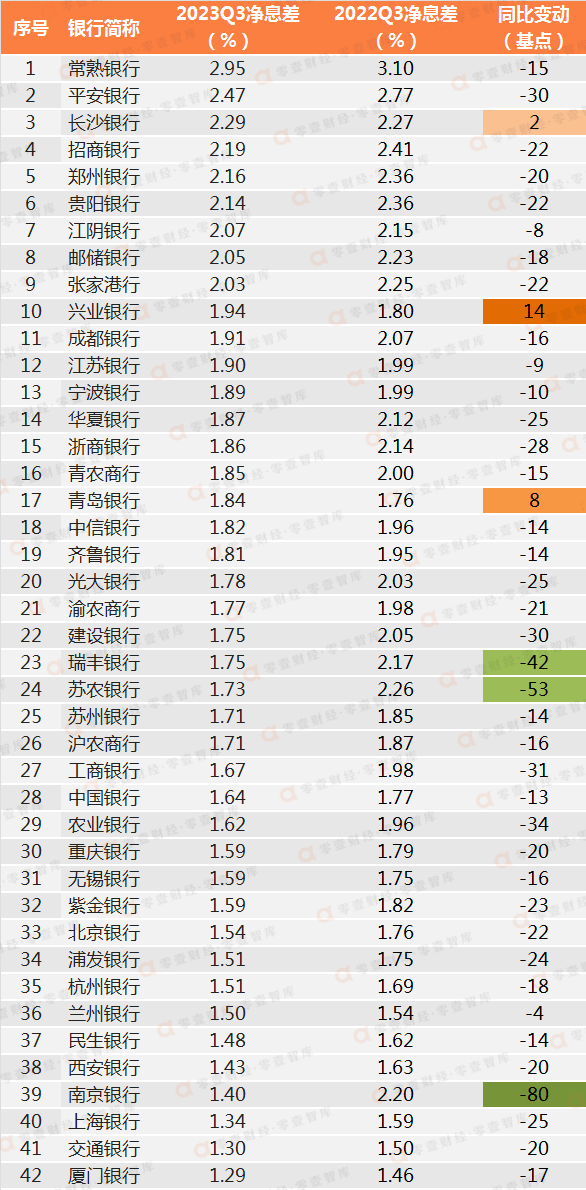

净息差收窄仍是烦恼。42家上市银行中的39家净息差同比下降,只有3家有所上升kb体育。然而,上市银行的资产质量总体稳健,30家不良率较年中稳中有降。

截至三季度末,农业银行资产规模超过建设银行,跃居第二;中信银行资产规模超越浦发银行,跃升至股份行前三。兴业银行资产规模超过继续增长至9.92万亿,即将成为第8家10万亿级商业银行。

长沙银行9月21日晚发布公告称,其资产规模在8月底已突破1万亿,成为中部首家、全国第8家上市万亿城商行。农商行中,苏农银行资产规模突破2000亿。

从资产规模同比增速来看,共有23家上市银行超过10%,其中瑞丰银行增速最快,达到了21.45%。国有大行中除交通银行外,其余5家银行资产规模同比增速均在10%以上;城商行中,西安银行、成都银行等8家银行增速居前,且均超过15%。

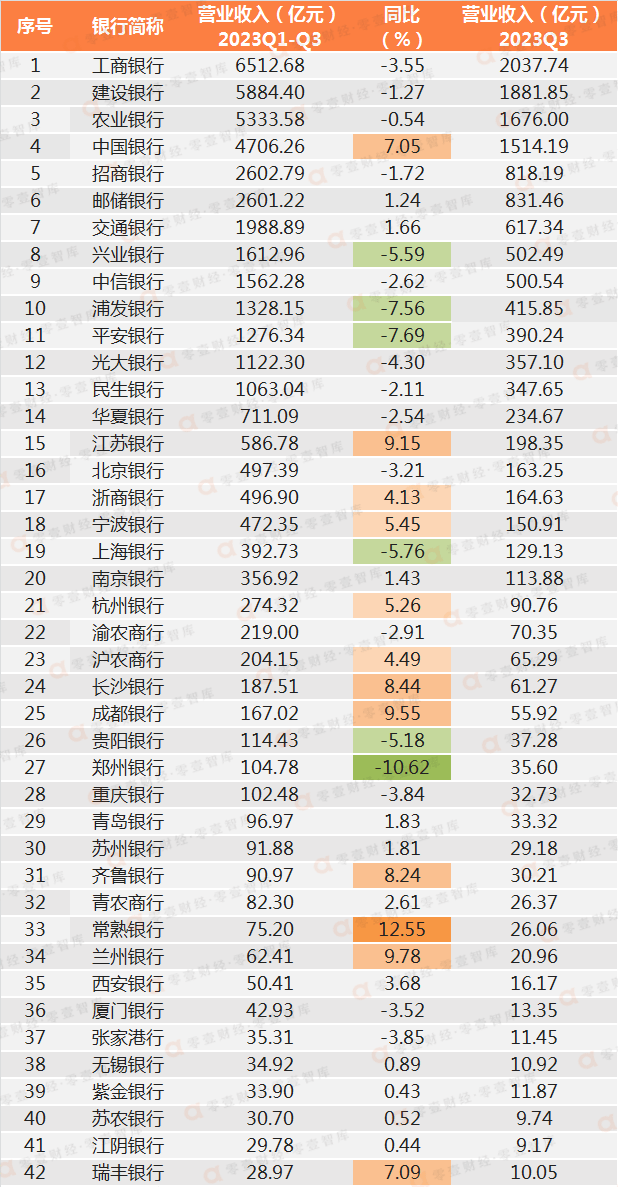

随着净息差持续收窄,商业银行营收普遍承压。从营收同比变动来看,42家上市银行中,国有大行增减参半,股份制银行营收普降,城农商行表现要好一些。从第三季度单季度来看,邮储银行营收要高于招商银行,紫金银行营收超过了张家港行和无锡银行,总体表现与前三季度一致。

国有大行中,除了中国银行和邮储银行以外,利息净收入都出现了不同程度的下降,非利息收入也增长乏力。中国银行营收大增7%,主要是由于其海外资产增值,存规模大幅增长。

股份制银行中,只有浙商银行实现了营收正增长。浦发银行和平安银行营收降幅均高达到7%以上,前者主要是因为财富中收减少,且持续加大的拨备计提影响了经营效益;后者主要是其资产收益率出现明显下滑,尤其是个贷收益率下滑。

城商行中,兰州银行、成都银行和江苏银行营收增速靠前,均在9%以上,三家都加大了信贷投放的力度,公司和零售的发放规模都有所扩张,且负债端存款成本控制比较好。郑州银行营收同比下降幅度最大,其利息净收入和非利息收入较年中继续下滑,营收状况尚未改善。

农商行中,常熟银行营收增速高达12.55%,主要是由于其手续费和佣金净收入的大幅增长。张家港行是唯一一家营收下滑的银行,主要是由于投资收益大幅减少所致。

前三季度,共有5家上市银行净利润在1000亿以上,分别为工商银行、农业银行、中国银行、建设银行和招商银行。江苏银行和北京银行净利润突破200亿,沪农商行突破了100亿。

27家城农商行中,15家净利润增速在10%以上,其中5家增速在20%以上,分别为杭州银行、江苏银行、常熟银行、成都银行和苏州银行。

截至三季度,39家上市银行的净息差同比继续收窄,3家银行净息差有所上升,分别为兴业银行、长沙银行和青岛银行。南京银行、苏农银行和瑞丰银行降幅最大,其中南京银行从去年三季度的2.20%下降至当前1.40%,同比下降80个基点。

净息差的进一步收窄导致了上市银行利息净收入的增速放缓与下降,加上非息业务收入的波动影响,从而导致多数上市银行三季度的营收和净利数据有所走弱。

不过,据东兴证券,在信贷需求逐步改善、定价趋于平稳、存款利率引导下调的情况下,银行业息差降幅有望收窄。

截至三季度末,42家上市银行的资产质量整体稳健。30家银行的不良率较年中保持不变或下降,12家不良率有所上升。其中,不良率上升最大的为贵阳银行和重庆银行,分别上升了0.15和0.12个百分点。

贵阳银行在财报中披露,该行不良率上升主要系个别区域性房地产业客户风险暴露,四季度将进一步加强风险前瞻性管控,加大对存量不良的清收处置力度。

重庆银行不良率虽有所上升,但比去年年末仍下降了0.05个百分点,拨备覆盖率225.38%,较去年年末上升14.19个百分点。

扫一扫关注kb体育